Inversión halal: ETFs halal a febrero de 2023

Explore los principales ETF halal a partir de febrero de 2023 que se adaptan a su consideraciones financieras en la inversión ética.

Si tiene alguna pregunta o desea invertir como expatriado o particular con un elevado patrimonio neto, puede enviarme un correo electrónico (advice@adamfayed.com) o utilizar estas opciones de contacto.

Introducción

Hay que tener en cuenta muchas cosas cuando se quiere invertir en fondos que cumplen la sharia.

La inversión halal significa que el dinero sólo debe invertirse en empresas, productos y servicios que sean éticos y cumplan los requisitos de la sharia y los principios islámicos.

Esto significa que los productos y servicios halal no deben derivar del juego, el alcohol o las transacciones basadas en intereses.

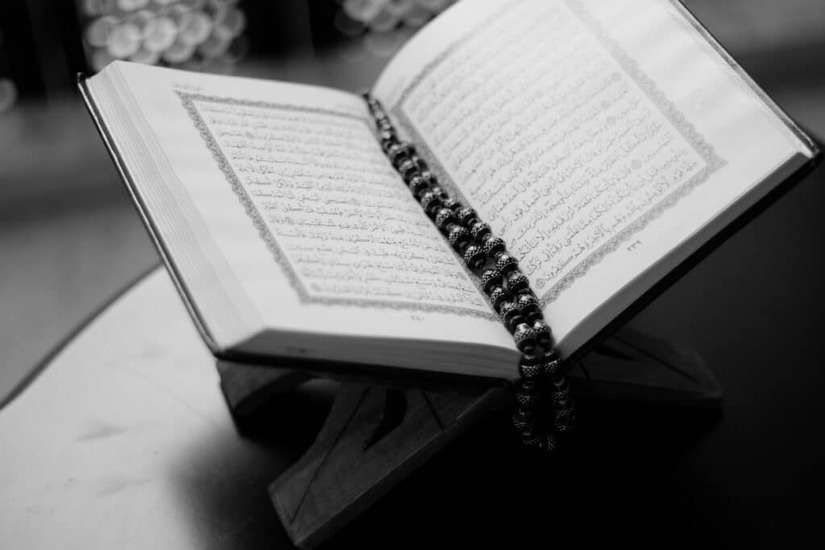

Debido a estos requisitos, mucha gente utiliza ETF halal, o fondos cotizados, como una forma de obtener beneficios al tiempo que mantienen sus activos en línea con las enseñanzas del Corán.

En este artículo, nos adentraremos en el mundo de los ETF halal conformes con la sharia para mostrarle las mejores opciones disponibles para obtener beneficios sin dejar de respetar los principios islámicos.

¿Qué requisitos deben cumplir los ETF halal?

Inversión halal significa que el dinero sólo se gasta en empresas, productos y servicios que sean éticos y cumplan los principios islámicos. La palabra halal se refiere a lo que es lícito o permitido en el Islam.

La idea inversión halal es sencilla: se puede ganar dinero sin renunciar a la fe. De hecho, muchos musulmanes creen que es su deber encontrar formas de invertir éticamente para no beneficiarse de empresas cuyas actividades van en contra de la ley islámica.

Aunque la idea es en sí misma muy sencilla, ponerla en práctica lleva mucho trabajo, porque hay que seguir un montón de reglamentos y normas basados en los principios de la sharia.

Por ejemplo, la inversión halal no sólo prohíbe expresamente invertir en empresas que incluyan carne de cerdo o alcohol en su actividad, sino también en productos y servicios derivados del juego, el alcohol o las transacciones basadas en intereses.

Un fondo que cumpla la normativa de la sharia también debe tener un consejo de administración nombrado conforme a la sharia, someterse a una auditoría anual conforme a la sharia y donar ciertas formas prohibidas de ingresos, como los intereses, a organizaciones benéficas.

Estas normas hacen que la gestión de un fondo conforme a la sharia sea más difícil y costosa. Por ejemplo, los eruditos islámicos que forman parte de los consejos de la sharia pueden cobrar honorarios anuales que ascienden a 1.000 millones de euros. alcanzar millones de dólares, aumentando todo el coste de gestión del fondo.

Se trata, en gran medida, de un coste justificable, ya que para estos eruditos es un reto y requiere mucho tiempo llegar a un acuerdo para analizar y aplicar una determinada línea de actuación porque tienen interpretaciones diferentes de la ley islámica.

El hecho de que la riba o interés está prohibida en el Islam es una de las cosas más importantes que hay que entender sobre la inversión islámica.

Prácticas comerciales desleales, así como préstamo Las tasas y sanciones suelen designarse con el verbo árabe “riba”, que significa “aumentar” o “exceder".

La definición islámica de interés es un precio que se paga por el uso del dinero. Según la ley islámica, el interés sólo puede aceptarse cuando se intercambian bienes y servicios o cuando una persona presta algo a otra sin esperar nada a cambio.

En otras palabras, si el prestatario devuelve el dinero prestado con algo extra, sin la oferta del prestamista, no se considera riba. Dependiendo de la naturaleza de la transacción, esto puede desarrollarse de diferentes maneras.

Recepción Los intereses sobre préstamos o ahorros siguen denominándose riba aunque el tipo de interés no es superior a los tipos del mercado.

El tema de Inversión islámica es complicado. Entender cómo funciona y qué implica puede ser todo un reto, sobre todo si se desconoce la gran variedad de productos que hay en el mercado.

Si necesita más explicaciones sobre los matices de la inversión islámica, no deje de consultar hablar con un financiero profesional.

¿Por qué invertir en ETF halal?

Debido a las estrictas restricciones, muchos musulmanes consideran que la inversión islámica es complicada.

Muchos musulmanes se limitan a invertir en empresas halal que no se dedican a ninguno de los negocios prohibidos, empresas que se adhieren a la ley islámica o aquellas con una amplia clientela musulmana.

También hay opciones de inversión que proporcionan una tasa de rendimiento garantizada en lugar de un interés (que se considera haram).

El Banco Asiático de Desarrollo estima que la industria los activos mundiales alcanzaron un mínimo de $1,9 billones en 2015.

Como resultado de la continua expansión del sector, las finanzas islámicas han adquirido una importancia sistémica en varios países asiáticos, como Brunei, Bangladesh y China. Malasia, donde ha ganado al menos 15% de cuota de mercado en el sector bancario nacional.

En general, sin embargo, la mercado de inversiones islámicas es menor que los mercados de inversión convencionales debido a sus limitaciones.

Aunque cada vez más inversores con conciencia social empiezan a reconsiderar sus inversiones y el sector se expande con bastante rapidez, a menudo hay muy pocas opciones disponibles para los inversores musulmanes que quieren sacar el máximo partido a su dinero.

Aquí es donde pueden entrar en juego los ETF halal. Los ETF halal simplifican la inversión islámica en bolsa.

Fondos indexados y ETF siguen un determinado índice de valores, como el S&P 500 o el Nasdaq 100. Un ETF sigue la evolución de un determinado índice de inversión, como el S&P 500 o el Dow Jones Industrial Average, y su precio refleja entonces su patrimonio neto.

ETFs cotizan de forma similar a las acciones porque, como su nombre indica, son fondos negociados en bolsa.

Los ETF suelen incluir una amplia gama de activos subyacentes, por lo que en lugar de comprar acciones de empresas individuales, puede comprar un fondo que sigue la evolución de todo el mercado sector, industria o índice en el que está presente dicha empresa.

Por ello, los ETF halal pueden seguir determinados índices con inversiones conformes a la sharia, y será lo mismo que si comprara estas inversiones halal de una sola vez. Y lo mejor parte de ello es que puedes hacerlo todo sin tener que seguirlos individualmente.

Los ETF halal suelen seguir un índice de referencia islámico, compuesto por empresas que se abstienen claramente de realizar actividades prohibidas por el Islam, como los préstamos con interés (riba), el juego (maisir) y la ambigüedad (gharar).

La ley islámica se aplica a estos índices. Las instituciones financieras occidentales suelen omitirse de estos índices, ya que dependen de los ingresos por intereses de los préstamos, lo que se considera contrario a la ley islámica.

Otro punto es que las empresas deben tener un cierto nivel de estabilidad y, en consecuencia, no pueden sobrepasar los límites establecidos de apalancamiento o endeudamiento.

Además, hay una serie de normas de exclusión para los que no cumplen la sharia mercados y sectores bastante comparables a las normas de los índices sostenibles.

Por ello, los sectores sanitario y tecnológico están muy representados en los índices que cumplen la sharia.

Y lo que es más importante, los ETF halal están gestionados por un comité que ha sido designado para regular revise las inversiones que componen el fondo para asegurarse de que cumplen estrictamente las normas islámicas.

Invertir en ETF halal puede hacerse fácilmente con una plataforma de corretaje en línea. Afortunadamente, lo mejor de los ETF es que son cotizan de forma similar a las acciones convencionales, Por lo tanto, es muy fácil comprar o vender acciones a través de su corredor de bolsa.

¿Cuáles son las ventajas de los ETF?

A menudo se piensa que los ETF son más líquidos que las acciones individuales, lo que significa que son más sencillos y menos costosos de negociar, además de lo que ya hemos mencionado.

Los inversores los utilizan como un componente vital de su gestión de carteras plan por este motivo.

El hecho de que los ETF cobren menos comisiones que los fondos de inversión es la principal ventaja de invertir en ellos. Esto se debe a que un ETF puede seguir la evolución de los índices en los que se basa a lo largo del día y reflejar automáticamente sus valores. Los ETF requieren poca o ninguna gestión.

Los ETF también le proporcionan acceso a todo el mercado sin necesidad de adquirir inicialmente valores individuales, lo que constituye otra gran ventaja.

También son muy asequibles que un inversor principiante pueden comprarlos a sólo $100. Esto permite a los inversores que carecen de fondos suficientes grandes inversiones pero aún necesita algo líquida y accesible cuando lo hacen.

Los ETF son bastante sencillos en términos de inversión. Debido a su gran liquidez, se pueden comprar y vender en cualquier momento, lo que simplifica su inversión.

Esta liquidez es crucial para la flexibilidad de una cartera. La facilidad y accesibilidad para comprar o vender acciones puede proporcionarle un mayor control sobre cómo reaccionar ante los cambios del mercado.

Siempre habrá un gran número de compradores y vendedores tratando de negociar ETFs si una determinada acción está subiendo o bajando.

Además, la liquidez puede ayudar a gestión de patrimonios proporcionándole un lugar donde guardar sus fondos mientras revisa o valora su cartera de inversiones.

Después de comprar un ETF, puede conservarlo efectivamente hasta que crezca su inversión. Puede elegir entre utilizar los ingresos de la venta para satisfacer cualquier demanda que tenga o para invertirlos en otra clase de activos.

Y como los ETF se negocian en bolsas a las que los inversores pueden acceder fácilmente, en comparación con los fondos de inversión tradicionales, en los que se depende de un intermediario que toma las decisiones por usted, los inversores como usted tienen acceso a más información con los ETF de la que tendrían con los fondos de inversión tradicionales.

Cuando negocia con ETFs, tiene acceso a datos como diferenciales de compra/venta, ejecuciones de órdenes, volúmenes de negociación, cotizaciones de precios de diferentes creadores de mercado como bancos, brokers, o fondos de alto riesgo, Los diferenciales de compra/venta, entre otros, pueden ofrecerle más confianza a la hora de tomar sus decisiones de inversión.

Esto resulta especialmente útil para la inversión islámica, ya que dispone de todas las herramientas necesarias para garantizar que sus inversiones se ajustan a su fe.

Si una inversión concreta le incomoda o le hace dudar, las herramientas, la información y la liquidez que tiene en su arsenal pueden darle los medios para corregir su cartera. Por supuesto, siempre puede confiar en un profesional planificador financiero ¡que también está familiarizado con el cumplimiento de la Sharia!

ETFs halal a febrero de 2023

iShares MSCI World Islamic UCITS ETF

Se trata de uno de los tres ETF islámicos que empezaron a cotizar en 2007 ofrecidos principalmente por iShares. Gran parte de la composición de este ETF halal se invierte en valores de empresas de tecnología de la información, sanidad y energía. Sus tres mayores activos son acciones de Microsoft, Tesla y Exxon Mobil Corp. empresas mundiales que se adhieren a las directrices de inversión islámica.

iShares MSCI USA Islamic UCITS ETF

Este ETF islámico, el segundo de la hornada de 2007 de iShares, sigue los mismos fundamentos que el ETF del globo, pero se centra exclusivamente en empresas que cotizan en el Estados Unidos. Microsoft, Tesla y Exxon Mobil Corp encabezan de nuevo la lista de sus activos, que son en gran medida comparables a los de la fondo mundial.

iShares MSCI Emerging Markets Islamic UCITS ETF

La última oferta de iShares selecciona sólo empresas de mercados emergentes. Están situadas principalmente en Asia, con Corea del Sur, Las empresas indias y chinas representan más de la mitad de la cartera.

Esto lo convierte en un ETF mucho más volátil que los dos anteriores. La mayor parte de los activos del fondo están invertidos en Samsung Electronics, seguida de los de Reliance Industries, Cia Vale Do Rio Doce y Al Rajhi Bank.

Wahed FTSE USA Sharia ETF

Este El fondo invierte en valores de mediana y alta capitalización del índice FTSE Global Equity Index que cumplen las normas islámicas. Series. Al igual que los ETFs halal de iShares, este el fondo invierte mayoritariamente en tecnologías de la información, Los activos más importantes son Apple Inc. y Microsoft Corp.

S&P 500 Sharia Exclusiones Sectoriales ETF

En El objetivo del fondo es seguir el índice S&P 500 Sharia Industry Exclusions Index's rendimiento. Apple Inc. y Microsoft Corp. encabezan la lista de sus activos, seguida de cerca por Alphabet Inc.

SP Funds S&P Global REIT Sharia ETF

Una estrategia popular para hacer los ingresos pasivos son las inversiones inmobiliarias, que consiste en comprar una casa y alquilarla a inquilinos a cambio de unos ingresos mensuales fijos. Invertir en terrenos e inmuebles es generalmente aceptable como halal siempre que no presente ninguna característica prohibida.

Por lo tanto, tiene sentido que una inversión inmobiliaria trust (REIT), que combina las mejores cualidades de los fondos inmobiliarios y fiduciarios, es un buen ETF halal en el que invertir. Antes de comisiones y gastos, el SPRE pretende replicar la rentabilidad del S&P Global All Equity REIT Shariah Capped Index.

Wahed Dow Jones Islamic World ETF

Este ETF de gestión activa sigue el índice Dow Jones Islamic Market International Titans 100 (el “Índice”), cuyo objetivo es ofrecer a los inversores exposición a valores internacionales de renta variable de países desarrollados y en desarrollo. mercados emergentes (aparte de Estados Unidos) respetando los principios éticos y ESG islámicos.

Lo interesante de este ETF halal es que, a la hora de crear el fondo, también se tiene en cuenta el análisis ESG (Environmental, Social, and Governance).

Los criterios medioambientales tienen en cuenta los esfuerzos de gestión medioambiental de la empresa. En los criterios sociales se examina la gestión de las conexiones con los clientes, los socios, los miembros del personal y las comunidades en las que opera.

La gobernanza incluye las áreas de liderazgo, remuneración de ejecutivos, auditorías, controles internos y derechos de los accionistas.

ETFB Green SRI REITs ETF

Se trata de otro ETF halal que selecciona las inversiones mediante normas ESG, y pretende imitar el rendimiento del FTSE EPRA Nareit Ideal Ratings Developed REITs Islamic Green Capped Index antes de comisiones y gastos.

En fondo sigue la evolución del índice mediante una gestión pasiva. El índice que sigue se compone de una cartera de valores cotizados en mercados desarrollados. inversión inmobiliaria fideicomisos que también satisfacen las normas de IdealRatings, Inc. en materia de negocios, finanzas, inversión socialmente responsable e inversión ecológica.

En función del uso de la energía y de la certificación de edificio ecológico, también se modifican los pesos de los componentes.

SP Funds Dow Jones Global Sukuk ETF

Certificados financieros conocidos como sukuk, que son similares a los bonos y se emiten en los mercados financieros internacionales., están diseñados para adherirse a la Sharia, o ley islámica, y a sus normas de inversión.

Los sukuk se diferencian de los bonos tradicionales en que se basan en varios contratos para generar compromisos financieros, y los inversores reciben rendimientos que se consideran reparto de beneficios en lugar de intereses.

Las instituciones financieras internacionales, los gobiernos extranjeros (especialmente los de los mercados emergentes), así como las agencias gubernamentales extranjeras, instrumentalidades o vehículos de propósito especial, son todos potenciales emisores de sukuk.

El SP Funds Dow Jones Global Sukuk ETF pretende imitar la rentabilidad del Dow Jones Sukuk Total Return (ex Reinvestment) Index antes de comisiones y gastos.

La mayoría de los componentes del Índice, que tienen un vencimiento medio ponderado de unos seis años, representan inversiones en otras naciones. El Índice también incluye sukuk con grado de inversión denominados en dólares.

El plazo mínimo de vencimiento de los sukuk es de un año, y deben tener una calificación de calidad crediticia de al menos BBB-/Baa3 de Standard & Poor's Financial Services LLC, Moody's Investors Service, Inc. o Fitch Ratings, Inc. para poder ser incluidos en el Índice.

Conclusión

Además de permitir a los inversores musulmanes ganar dinero respetando su fe, los ETF halal tienen muchas ventajas, como diversificación, costes más baratos, transparencia y flexibilidad en la negociación.

También pueden permitir a los inversores aléjese de las inversiones de riesgo en instrumentos muy apalancados.

Debido a su falta de exposición a empresas muy apalancadas y a los servicios financieros, los inversores que cumplen la sharia sobrevivieron a la crisis financiera de 2008-2009, lo que demuestra las ventajas de esta estrategia.

Por ello, no es de extrañar que muchos no musulmanes consideren que la Sharia invertir para ser una gran estrategia para protegerse del apalancamiento.

La inversión halal permite a los inversores musulmanes invertir en empresas que cumplen los principios islámicos y les da acceso a una amplia gama de opciones a la hora de planificación de la jubilación u otros objetivos a largo plazo, como la compra de una vivienda o la creación de una empresa.

¿Le duele la indecisión financiera? ¿Quiere invertir con Adam?

Adam es un autor reconocido internacionalmente en temas financieros, con más de 830 millones de respuestas en Quora, un libro muy vendido en Amazon y colaborador de Forbes.