¿Cuáles son las ventajas de contar con un asesor de inversiones o patrimonial como expatriado o particular con elevado patrimonio neto (HNWI)?

Si tiene alguna pregunta o desea invertir como expatriado o particular con un elevado patrimonio neto, puede enviarme un correo electrónico (advice@adamfayed.com) o WhatsApp (+44-7393-450-837).

El tiempo es oro

Mucha gente se centra en el retorno de la inversión (ROI). No les culpo, porque yo también solía hacerlo.

Sin embargo, tenemos que ajustar el ROI para dos cosas:

- El riesgo. Por lo tanto, una rentabilidad ajustada al riesgo no es lo mismo que un ROI. Por ejemplo, batir a la bolsa en 10% no es una buena idea si asumes 20% de riesgo adicional porque tu suerte se acabará algún día.

- ROI ajustado al tiempo. No sirve de nada obtener altos rendimientos o incluso batir al mercado si se hace empleando demasiado tiempo. Este último punto es fundamental, sobre todo para los grandes patrimonios.

Limitar los riesgos

Puede que ya tenga otro gran asesor, pero puede que a veces le interese tener una segunda opinión o comparar cómo funcionan dos asesores.

A menudo, las personas son su peor enemigo en lo que respecta al dinero (más adelante hablaremos de ello), y también puede comprobar algunas de sus ideas y ’prejuicios".

Más allá de eso, hay muchos riesgos ocultos para los expatriados y los HNWI que van más allá de la mera inversión. Estos riesgos incluyen:

- Perder cuentas bancarias. Como mencionado aquí, Muchos expatriados pierden sus cuentas bancarias y de corretaje.

- No disponer de una protección patrimonial adecuada. Eso podría significar un seguro o podría estar relacionado con áreas como los fideicomisos. Le pondré un ejemplo sencillo. A diferencia de los estadounidenses, la mayoría de los expatriados británicos vivir en el extranjero pueden cambiar fácilmente su residencia fiscal sin renunciar a la nacionalidad británica. Sin embargo, tu domicilio no es lo mismo que tu residencia fiscal.

- Como consecuencia del último punto, muchos beneficiarios de expatriados británicos podrían tener que pagar impuestos de sucesiones en el Reino Unido a menos que hagan los planes adecuados. Además, si tiene un patrimonio importante vinculado a activos ilíquidos, como inmuebles, es posible que sus hijos no puedan hacer frente al impuesto de sucesiones adeudado.

- Planificación de la sucesión. Más allá del impuesto de sucesiones, es posible que desee un plan de sucesión para su empresa y sus activos.

- Doble nacionalidad e impuestos. Boris Johnson pagó inesperadamente una enorme factura fiscal estadounidense. Le pilló por sorpresa. Después renunció a su ciudadanía estadounidense, uniéndose a Tina Turner y a muchos otros en convertirse en un “ex estadounidense”.

- Tener soluciones específicas para cada país. Por ejemplo, tener una ISA en el Reino Unido o recurrir a una sociedad de inversión que sólo acepte clientes residentes en la UE. Si eres una persona móvil, es mejor tener soluciones globales.

- Tiene cuentas bancarias y activos en numerosos países y no está seguro de que sus familiares puedan acceder a ellos si usted fallece o enferma.

Si alguien con los recursos de Boris Johnson ha tenido que pagar una fortuna para resolver un problema que podría haberse resuelto con planificación, es probable que usted también tenga algunos riesgos ocultos en su vida financiera.

Rendir cuentas

Es fácil aplazar las decisiones importantes. Lo hacemos con cosas importantes como nuestra riqueza y nuestra salud.

Es fácil echar la vista atrás y desear haber hecho más para ayudar a los hijos o jubilarse antes.

En varias ocasiones he tenido problemas con mi peso. He descubierto que acudir a un entrenador personal me ha venido muy bien.

Incluso cuando los entrenadores me han decepcionado en su rendimiento o conocimientos, he ganado en forma y rendimiento.

La razón es sencilla. Tener un horario en el que tengo que ir dos o tres veces por semana me obliga a ir. Cuando entro, puedo quedarme más tiempo solo.

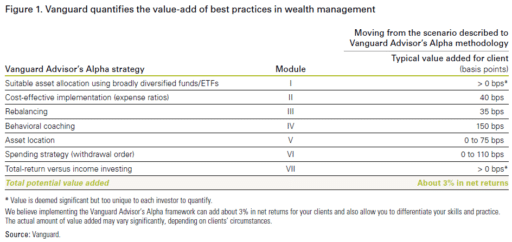

Lo mismo ocurre con el patrimonio. Los estudios realizados por el Grupo Vanguard, que han analizado a clientes que utilizan sus fondos por cuenta propia y a clientes asesorados, han concluido que los clientes asesorados obtienen mejores resultados a largo plazo.

El siguiente gráfico de Seeking Alpha resume sus resultados.

Las razones de lo anterior son complejas. Una de las principales razones es que un asesor humano tiene más probabilidades de ayudar a regular las emociones de los clientes cuando se trata de miedo y codicia.

En los últimos años hemos visto lo locos que pueden llegar a ser los mercados inmobiliario, de divisas, de acciones y de bonos.

Cuando la gente es pesimista sobre los mercados, como en 2023, parece que les va bien. Cuando la gente es optimista sobre los mercados, ¡puede ocurrir lo contrario!

Por eso es importante tener equilibrio emocional a la hora de invertir. Un buen asesor puede ayudarle en este sentido.

Un buen plan financiero no consiste sólo en obtener la mayor rentabilidad posible.

Se trata de tener una visión y rendir cuentas para alcanzarla.

Acceda a activos que no puede conseguir por sí mismo

La mayoría de la gente no puede acceder a estrategias más sofisticadas, como la protección contra las caídas o los fondos boutique que aprovechan los precios idiosincrásicos, sin la ayuda de un asesor. Tampoco pueden acceder a las oportunidades preOPV existentes.

O si puedes, los grandes bancos te cobrarán un ojo de la cara. Más información pre-IPOs aquí.

Un buen asesor tendrá muchos clientes, por lo que a veces puede obtener mayores rendimientos en instrumentos de renta fija al entrar juntos en operaciones más grandes.

Acceder a una red más amplia

He dirigido empresas en todo el mundo. Por lo tanto, tengo conocimientos y contactos en áreas como:

- Abrir cuentas bancarias en el extranjero

- Bien segunda residencia y oportunidades de ciudadanía

- Especialistas fiscales y jurídicos y mucho más

Acceda a eventos educativos

Como continuación del último punto, un asesor de inversiones famoso también podría abrirle otras puertas.

Tuve una exclusiva evento para clientes con el Shark Tank, y ex estrella de Dragons Den, Kevin O'Leary.

A continuación se ofrece un vídeo del acto.

El acto permitió a mis clientes hacerle preguntas relacionadas con las inversiones.

Otros asesores pueden tener otro tipo de eventos y oportunidades.

En conclusión, asesorarse u orientarse no sólo tiene que ver con el rendimiento de la inversión.

No asesorarse puede resultar caro y más problemático a largo plazo.

¿Le duele la indecisión financiera?

Adam es un autor reconocido internacionalmente en temas financieros, con más de 830 millones de respuestas en Quora, un libro muy vendido en Amazon y colaborador de Forbes.

Bien analizado, y una información muy importante para los inversores, gracias.

Gracias por la apreciación firme admite mi solicitada.

Gracias

Un perfecto y asombroso analista financiero y asesor.

Un perfecto y asombroso analista financiero y asesor.

Varía bien

Genial